Was ist der Sinn und Zweck eines „Testamentary Discretionary Trust“? Und wie funktioniert das in der Praxis?

Im anglo-amerikanischen Erbrecht gibt es keinen Erben nach deutschem Rechtsverständnis. Damit gibt es erst recht keine Vor- und Nacherbschaft. Und auch keine bedingte Erbeinsetzung. Wenn ein Testamentsersteller in England, USA, Australien oder einem anderen Common Law Land sein Vermögen also mehreren Personen nacheinander zukommen lassen möchte, braucht er eine andere Lösung.

Die Allzweckwaffe des englischen und amerikanischen Rechts, insbesondere auch des Erbrechts, ist der Trust Fund. Solche Trusts gibt es in den verschiedensten Ausgestaltungen.

Zum einen unterscheidet man diese Trusts nach dem Zeitpunkt ihrer Entstehung: Es gibt Testamentary Trusts (auch bezeichnet als „Will Trust“ or „Trust under Will“), die durch den Tod des Testators ausgelöst und ins Leben gerufen werden („occasioned by the death of the Settlor“). Das Gegenstück ist der Inter Vivos Trust (manchmal auch „Living Trust“ bezeichnet), der vom Settlor durch Erklärung zu Lebzeiten (Declaration of Trust) begründet wird, meist durch eine ausführliche Urkunde (Trust Deed). Diesen gibt es als widerruflichen (revocable) oder als verbindlichen (irrevocable) Trust.

Und vor allem muss man genau prüfen, ob es sich um einen Discretionary Trust oder einen Fixed Trust (auch „Unit Trust“) handelt. Dies hat nämlich gravierende Auswirkungen sowohl auf die erbschaftsteuerliche Behandlung in Deutschland als auch auf die Anspruchstellung der Begünstigten.

Bei einem Fixed Trust haben die im Dokument genannten begünstigten Personen (Beneficiaries) einen festen Rechtsanspruch auf Auszahlung, also eine Forderung. Auch wenn diese vom Trustee noch nicht gleich (sondern vielleicht erst Jahre später) beglichen wird, so sieht das deutsche Finanzamt diese Forderung als steuerpflichtig an. Und zwar in aller Regel sofort.

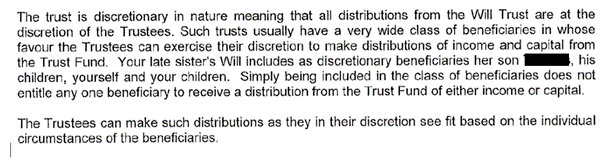

Beim echten Discretionary Trust dagegen hat der Treuhänder (Trustee) ein echtes Ermessen, ob, wem, wann und wie viel er der in der Trust-Urkunde bezeichneten Gruppe von Personen (Class of Beneficiaries) zukommen lässt. Solche Beneficiaries können namentlich bezeichnet („my three children A, B and C“) oder nur allgemein umschrieben sein („all British charity organisations for the welfare of Siamese cats“). Englische Anwälte beschreiben den Discretionary Trust in Erläuterungsschreiben an die Begünstigten meist so:

Die zentrale Aussage ist:

„…all distributions from the Will Trust are at the discretion of the Trustees … The Trustees can make such distributions as they in their discretion see fit …“

Übersetzt:

„… alle Auszahlungen aus dem testamentarischen Treuhandvermögen stehen im Ermessen der Treuhänder … Die Treuhänder können solche Auszahlungen nach ihrem Ermessen vornehmen, wie sie es für richtig halten …“

Die Trustees (meist sind es zum Zweck der gegenseitigen Kontrolle mindestens zwei) haben also einen erstaunlich weiten Ermessenspielraum, wann und an wen das Vermögen ausgeschüttet werden soll. Als deutscher Erbrechtsanwalt fällt einem hier sofort das Verbot der Delegierung der Erbenbestimmung ein. Im englischen Erbrecht ist das aber kein Problem, da es Erben nach deutscher Prägung gerade nicht gibt. Der Erblasser kann somit die Entscheidung darüber, wer den Nachlass erhalten soll, weitgehend oder sogar vollständig einem Dritten überlassen, eben den Trustees.

Wie gestaltet und formuliert man nun ein englisches Testament, das beim Tod des Testators einen solchen Testamentary Discretionary Trust entstehen lassen soll?

Wie oben erwähnt, gibt es dutzende Gestaltungsoptionen für einen solchen testamentarischen Trust. Die Eckpunkte eines typischen „Will Trust“ sind:

This is the last Will and Testament of …

1. I REVOKE …

2. I APPOINT as my Executors and Trustees …

3. MY Trustees shall hold the whole of my estate on trust to retain or sell it and;-

(a) (i) to pay debts …; (ii) to pay any inheritance tax in respect of property passing under this will; (iii) to pay inheritance tax which becomes payable because of my death in respect of any transfer made by me in my lifetime; (iv) to pay any inheritance tax payable because of my death in respect of property in which I hold a beneficial interest as a joint tenant

(b) to hold the residue (“the Trust Fund”) upon the trusts set out in clause 4 below

4. In this clause;-

(a) (i) “the Trust Period” means the period starting with my death and ending 80 years afterwards (and that period is the perpetuity period applicable to this clause) and; (ii) “the Beneficiaries” means …

(b) during the Trust Period my Trustees (being at least two in number or a trust corporation) may at any time or times: (i) by deed revocable or irrevocable appoint that all or any parts of the income or capital of the Trust Fund shall be held on such trusts (including discretionary and protective ones) in favour or for the benefit of all or any one or more of the Beneficiaries and with and subject to such powers (including dispositive and administrative ones exercisable by my Trustees or any other person) and other provisions as my Trustees think fit and; (ii) transfer all or any part or parts of the income or capital of the Trust Fund to the trustees of any Settlement wherever established (whose receipt shall be a good discharge to them) to be held free from the trusts of this Will and on the trusts and with and subject to the powers and provisions of that Settlement but only if …

(c) In default of and subject to any exercise of the powers given them by the preceding provisions: (i) during the Trust Period my Trustees shall pay or apply the income of the Trust Fund to or for the maintenance education support or otherwise for the benefit of such one or more of the Beneficiaries as my Trustees may in their absolute discretion think fit BUT with power (during the period of 21 years form my death) to accumulate and add to capital such income or any part or parts of it (and to apply the accumulations of past years as income of the current year) AND with power (during the Trust Period) to resolve to hold the whole or any part or parts of such income as income on trust for any of the Beneficiaries absolutely and; (ii) on the expiry of the Trust Period my Trustees shall hold the Trust Fund as to both capital and income absolutely for …

(d) to avoid doubt I DECLARE that my Trustees may exercise the powers given by them by (b) above before the administration of my estate is complete and even before a grant of representation has been obtained

(e) my Trustees (being at least two in number or a trust corporation) may by deed or deeds (and so as to bind their successors) wholly or partially release any of the powers given them by this clause

5. MY Trustees shall have the following powers;- (…)

Fazit: Testamentarische Trusts nach Common Law Recht sind schon per se eine hoch komplexe Materie. Die rechtlichen Details und die verwendeten Fachbbegriffe unterscheiden sich zudem in den jeweiligen Ländern des anglo-amerikanischen Rechtskreises: In Australien und Südafrika werden andere Begriffe verwendet als in den USA, dort wiederum andere als in England, Schottland, Jersey u.s.w.

Noch undurchschaubarer wird es, wenn es um die Frage geht, wie anglo-amerikanische Trusts in Deutschland und Österreich einzuordnen und zu behandeln sind, da das deutsche Zivilrecht so etwas wie einen Trust nicht kennt (eine Stiftung ist etwas völlig anderes).

Und wie schließlich das deutsche Erbschaftsteuerfinanzamt deutsche Begünstigte eines Trusts behandelt ist meist ein Roulettespiel mit offenem Ausgang für alle Beteiligten. Wer internationale Testamente gestaltet, muss deshalb immer auch die Situation bei Empfängern im Ausland im Auge behalten. Die schönste Steueroptimierung in UK nützt im Ergebnis wenig, wenn man den deutschen Begünstigten im schlimmsten Fall eine doppelte Besteuerung der Erbmasse in der schlechtesten Steuerklasse beschert.

Falls Sie bei einer anglo-amerikanischen Rechtsangelegenheit Unterstützung benötigen, stehen Ihnen die Anwälte der Kanzlei Graf & Partner mit ihrem internationalen Netzwerk in Europa sowie im außereuropäischen englischsprachigen Rechtsraum gerne zur Verfügung. In UK, Kanada sowie den meisten großen US-Bundesstaaten verfügen wir über gute persönliche Kontakte zu Attorneys-at-Law in mittelgroßen Kanzleien.

Wir arbeiten bei der Erstellung von Testamenten seit Jahren mit Fragebögen und Checklisten. Besonders wichtig sind diese für internationale Fallkonstellationen. Wer sich bei der Testamentsgestaltung beraten lassen möchte, findet diese Mandantenfragebögen auf der Kanzleiwebsite in deutscher und englischer Fassung hier:

Weitere Informationen finden sich auch in unseren beiden Broschüren zum deutschen und internationalen Erbrecht:

Weitere Infos zum internationalen Erbrecht und zur Erbschaftsteuer in Deutschland, UK, USA und anderen Ländern:

- Das englische Zwei-Zeugen-Testament

- Muster für einfache englische und US-amerikanische Testamente

- Die gefährliche “free of tax” Klausel in britischen Testamenten

- Erbschaft aus USA: Was nun?

- Erbrecht und Testament in England: die Basics

- Testament und Erbrecht in Schottland

- Checkliste für Nachlassabwicklung in England & Wales

- Achtung: In Schottland gelten andere Regeln

- und in Irland sowieso

- Schottland ist nicht England: Vorsicht im Familien und Erbrecht

- Erbschaftssteuer in England: Steuersätze, Freibeträge, Anrechnung

- Anrechnung von Erbschaftssteuer zwischen Deutschland und England

- Was ist eine “Deed of Variation” im englischen Erbrecht?

- Erbfall in England: Wie beschränkt man die Haftung des Nachlassabwicklers?

- Haftungsfalle für Erbrechtsanwälte: In USA und GB gibt es keine transmortale Vollmacht

- Wie lange kann ein englischer Testamentsvollstrecker das Amt ablehnen bzw. niederlegen?

- Welches englische Nachlassgericht ist örtlich zuständig für den Erbscheinsantrag?

- Deutschland oder England: Wo muss das Erbe versteuert werden?

- Wer Bankkonten oder Depots in UK oder auf den Channel Islands erbt

- Der ganz normale Wahnsinn deutsch-britischer Erbfälle

- Internet-Betrugsmasche: ausländische Erbschaft

- Erbfälle mit Bezug zu Australien

- Wer verwahrt in England das Originaltestament?

- Verwandter in England gestorben: Wie erfährt man, was im Testament steht?