Wie sieht eine steuerliche Unbedenklichkeitsbescheinigung (Tax Clearance Certificate) aus und wie bekommt man die? Praxistipps für die Abwicklung internationaler Erbfälle

Lebte der Verstorbene (Erblasser) in Deutschland oder hat ein Begünstigter seinen Wohnsitz in Deutschland (Steuerinländer nach § 2 ErbStG), dann geht ohnehin kein Weg an einer Erbschaftsteuererklärung vorbei. Was aber, wenn sowohl der Erblasser als auch alle Begünstigten (Erben, Vermächtnisnehmer) im Ausland wohnen, etwa in England oder den USA, der Verstorbene aber Vermögen in Deutschland hatte? Nun, dann kommt es darauf an, welche Art Vermögen. Handelt es sich um reine Geldanlagen oder Aktiendepots, fällt in diesen Erbfällen keine deutsche Erbschaftsteuer an. Bei Immobilienvermögen in Deutschland oder größeren Unternehmensbeteiligungen (Firmenanteilen) dagegen schon. Details dazu hier.

Damit das Finanzamt überhaupt vom Erbfall erfährt und prüfen kann, ob in Deutschland Erbschaftsteuer anfällt oder nicht, frieren Banken und Versicherungen die Geldanlagen von im Ausland ansässigen Verstorbenen zunächst ein und warten auf die sogenannte steuerliche Unbedenklichkeitsbescheinigung des deutschen Finanzamts. Geldinstitute dürfen also solche Anlagen nicht freigeben, selbst wenn die Erben schon einen Erbschein oder ein Testamentsvollstreckerzeugnis vorweisen können. In der Praxis sieht das dann zum Beispiel so aus: Die Sparkasse meldet dem deutschen Finanzamt:

John Smith hatte bei uns ein Bankkonto mit 40.000 Euro Guthaben zum Todestag.

Das Problem: Da das Finanzamt aus den Kontomeldungen der Geldinstitute nicht alle nötigen Informationen über den Erbfall erlangt (Wohnsitz, wer erbt, existiert ein Testament oder nicht etc), entscheidet das Finanzamt erst mal nichts, sondern wartet ab.

Wenn die ausländischen Erben bzw. die Executors (oder deren britische oder amerikanische Anwälte) die Sparkasse anschreiben, dann erhalten sie von der Sparkasse (oder Bank oder Versicherungsgesellschaft) die Antwort:

Wir haben bereits die steuerliche Unbedenklichkeitsbescheinigung beim Finanzamt beantragt.

Das klingt für die britischen oder US-amerikanischen Anwälte so, als wäre der Prozess zur Freigabe des Bankkontos bereits im Gange und sie müssten nur abwarten, bis die Unbedenklichkeitsbescheinigung ausgestellt wird. Zum Teil passiert dann mehrere Jahre nichts. Bei den ausländischen Erben steigt der Frust und Ärger, weil in Deutschland nichts vorangeht.

Irgendwann meldet sich dann jemand bei uns und beschwert sich, warum das deutsche Finanzamt so lange braucht, um wegen eines lausigen Bankkontos eine Tax Clearance auszustellen. Wir fragen dann schonend, ob dem Finanzamt denn überhaupt schon mal jemand die Umstände des Erbfalls mitgeteilt hat. Die Antwort ist meist ein verblüfftes:

No, because nobody told us that we had to do this.

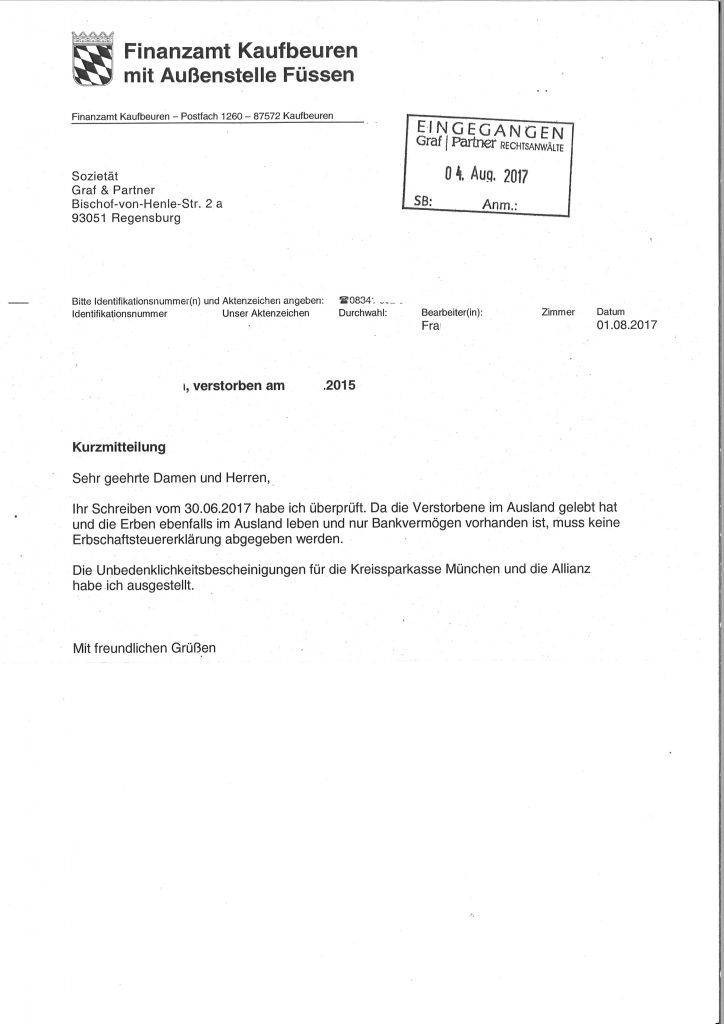

In diesen Fällen erstellen wir dann ein erläuterndes Schreiben an das zuständige deutsche Finanzamt, weisen nach wer die Begünstigten sind und dass die alle im Ausland wohnen. Dann kommt meist in überschaubarer Zeit (etwa 4 Wochen) eine Unbedenklichkeitsbescheinigung des Erbschaftsteuerfinanzamts, die in etwa so aussieht:

Genügt eine Mitteilung des Kontostands oder müssen die kompletten Steuerformulare ausgefüllt werden?

Das hängt ganz vom Sachbearbeiter im Finanzamt ab. Wir schildern die Umstände des internationalen Erbfalls meist in einem ausführlichen Begleitschreiben. Dann winken die Steuerbeamten den Fall meistens durch, ohne den kompletten Satz der Deutschen Erbschaftsteuerformulare zu verlangen. Falls in der konkreten Konstellation doch eine formelle Erbschaftsteuererklärung abgegeben werden muss, dann dauert es etwas länger.

Ob dann in Deutschland tatsächlich auch Erbschaftsteuer gezahlt werden muss, hängt dann von den konkreten Umständen des Falls ab, also davon, welche Steuerfreubeträge die Begünstigten geltend machen können und ob im Ausland gezahlte Erbschaftsteuer auf die deutsche Erbschaftssteuer angerechnet werden kann.

Falls Sie bei einer anglo-amerikanischen Rechtsangelegenheit Unterstützung benötigen, stehen Ihnen die Anwälte der Kanzlei Graf & Partner mit ihrem internationalen Netzwerk in Europa sowie im außereuropäischen englischsprachigen Rechtsraum gerne zur Verfügung. In UK, Kanada sowie den meisten großen US-Bundesstaaten verfügen wir über gute persönliche Kontakte zu Attorneys-at-Law in mittelgroßen Kanzleien.

Weitere Infos zum internationalen Erbrecht und zur Erbschaftsteuer in Deutschland, UK, USA und anderen Ländern:

-

Erbschaft aus USA: Was nun?

-

Erbrecht und Testament in England: die Basics

-

Testament und Erbrecht in Schottland

-

Checkliste für Nachlassabwicklung in England & Wales

-

Achtung: In Schottland gelten andere Regeln

-

und in Irland sowieso

-

Schottland ist nicht England: Vorsicht im Familien und Erbrecht

-

Erbschaftssteuer in England: Steuersätze, Freibeträge, Anrechnung

-

Anrechnung von Erbschaftssteuer zwischen Deutschland und England

-

Was ist eine “Deed of Variation” im englischen Erbrecht?

-

Erbfall in England: Wie beschränkt man die Haftung des Nachlassabwicklers?

-

Haftungsfalle für Erbrechtsanwälte: In USA und GB gibt es keine transmortale Vollmacht

-

Wie lange kann ein englischer Testamentsvollstrecker das Amt ablehnen bzw. niederlegen?

-

Welches englische Nachlassgericht ist örtlich zuständig für den Erbscheinsantrag?

-

Deutschland oder England: Wo muss das Erbe versteuert werden?

-

Wer Bankkonten oder Depots in UK oder auf den Channel Islands erbt

-

Der ganz normale Wahnsinn deutsch-britischer Erbfälle

-

Internet-Betrugsmasche: ausländische Erbschaft

-

Erbfälle mit Bezug zu Australien

-

Verwandter in England gestorben: Wie erfährt man, was im Testament steht?

[…] Warum es hier oft zu Missverständnissen kommt, weil die deutschen Finanzinstitute und die ausländischen Begünstigten oft aneinander vorbeireden, habe wir hier erklärt. […]