Wie überträgt man in den USA eine Immobilie und wie sieht eine US-amerikanische Übertragungsurkunde aus? Hier erklärt am Beispiel Florida.

Wer selbst eine Immobilie in den USA kaufen will oder wer als Anwalt deutsche Mandanten berät, die – sei es als deutsche USA-Expats, als Auswanderer oder als Immobilieninvestoren – den Erwerb eines Familienheims, eines Strandhauses oder einer Ferienwohnung in den USA planen, sollten die Basics des amerikanischen Immobilienkaufs verstehen. Sonst gibt es später nicht selten ein böses Erwachen, wenn der (deutsche) Käufer feststellt, dass er bestimmte Rechte und Ansprüche gar nicht erworben hat. Die allgemeinen Unterschiede beim Grundstückskauf in Deutschland und den USA haben wir in hier bereits erklärt.

Natürlich sollte man für einen Immobilienkauf in den USA ohnehin immer einen lokalen Anwalt (Attorney at Law) einschalten. Aber für diesen sind die Abläufe der US-amerikanischen Immobilientransaktion so selbstverständlich, dass er dem deutschen Grundstückskäufer die Unterschiede zum deutschen Recht kaum erklären wird, zumal er diese Unterschiede in aller Regel auch gar nicht kennt.

Ob und unter welchen Voraussetzungen ein Deutscher oder Österreicher überhaupt ein Grundstück in den USA erwerben kann, haben wir in diesem Beitrag hier bereits erläutert. Wenn all das geklärt ist, stellt sich also die konkrete Frage: Wie werde ich nun tatsächlich Eigentümer der US-Immobilie? Hierbei muss man zwei Arten von Übertragungsurkunden streng unterscheiden:

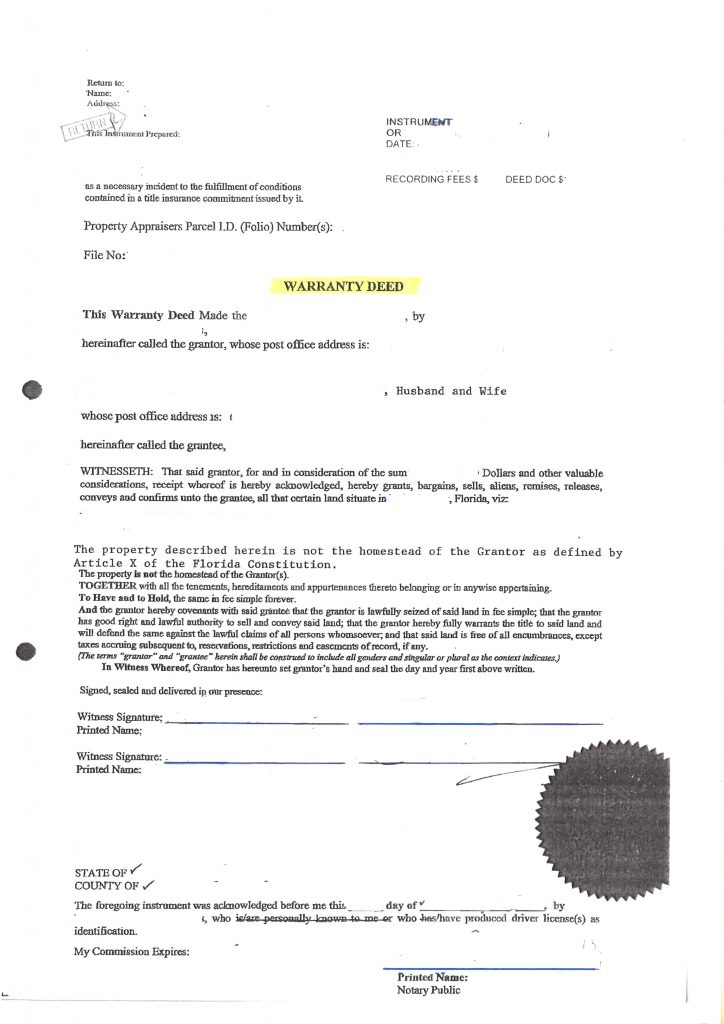

(1) Die „Warranty Deed“

Im Normalfall, also bei einem Verkauf zwischen fremden Dritten, erfolgt die Übertragung eines Grundstücks per Übertragungs- bzw. Garantieurkunde, sog. Warranty Deed. In dieser Warranty Deed garantiert der Verkäufer sein Eigentum an der Immobilie und seine Verfügungsberechtigung, d.h. dass er als rechtmäßiger Eigentümer berechtigt ist, die Immobilie oder das Grundstück zu veräußern und zu übertragen. Zudem sichert er die Lastenfreiheit der Immobilie zu. Hier ein konkretes (natürlich anonymisiertes) Beispiel einer solchen Warranty Deed im Bundesstaat Florida:

Man unterscheidet zwischen der General Warranty Deed und der Special Warranty Deed: Besonders vorteilhaft für den Käufer ist die General Warranty Deed. Hier beziehen sich die Garantien nicht nur auf die Zeit, in der der Veräußerer selbst Eigentümer des Grundstücks war, sondern sie reichen sogar zurück bis zum Entstehungszeitpunkt der Immobilie. Im Klartext: Jeder Verkäufer in der Kette der Eigentümer haftet für ggf. auftretende Fehler und Grundstückslasten vor und während der Eigentümerstellung, beispielsweise für eine noch bestehende Hypothek am Grundstück, für ein Grundpfandrecht oder für ein Eigentumsrecht eines Dritten.

Die Special Warranty Deed schützt den Käufer im Gegensatz dazu nur vor Mängeln, die sich auf Handlungen oder Unterlassungen des Verkäufers selbst zurückführen lassen, d.h. Grundstücksmängel, für die nur der jetzige Verkäufer verantwortlich. In der Tat bietet die Special Warranty Deed – anders als ihre Bezeichnung vermuten lässt – weniger Schutz vor möglichen Mängeln als die General Warranty Deed.

In beiden Fällen gilt: Stellt sich später heraus, dass die „Warranty“ des Verkäufers falsch war, beispielsweise weil ein unbezahltes Pfandrecht an dem Grundstück besteht, muss der Verkäufer entweder einen amerikanischen Anwalt bezahlen, um gegen das Pfandrecht ggf. klageweise vorzugehen oder er muss das Pfandrecht aus eigener Tasche abbezahlen. Kommt er seiner Verpflichtung nicht nach, stellt dies eine Verletzung der „Warranty“ dar und der Käufer kann vom Verkäufer Ersatz des entstandenen Schadens und der Anwaltsgebühren verlangen.

Gewusst wie: In der Regel kommt die General Warranty Deed bei Übertragungen von Wohnimmobilien zum Einsatz. Die Special Warranty Deed wird im Gegensatz dazu häufiger bei der Veräußerung von Gewerbeimmobilien verwendet.

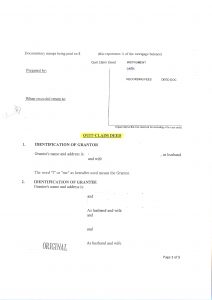

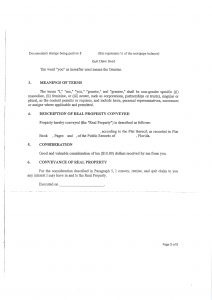

(2) Die „Quit Claim Deed“

Die sog. Quit Claim Deed ist eine völlig andere Art der Eigentumsübertragung: Hierbei handelt es sich um einen „ungarantierten“ Eigentumsbrief. Das bedeutet, der Verkäufer überträgt durch schlichte Verzichtserklärung seine Eigentumsrechte an einer US-Immobilie („he quits his claim“), ohne dabei irgendwelche Garantien abzugeben.

Das übertragene Eigentum kann dabei zum einen anteilig übertragen werden, d.h. sowohl Grantor als auch Grantee werden (Mit-)Eigentümer einer Immobilie, oder das Eigentum wird komplett auf den Käufer übertragen.

Die Partei, die Anteile überträgt, wird als Grantor bezeichnet – die Partei, die Anteile erhält, heißt Grantee. Unter der Voraussetzung, dass die Parteien sich über einen bestimmten Anteil geeinigt haben, die Quit Claim Deed ordnungsgemäß ausgefüllt und von einem Notary Public (nicht vergleichbar mit einem Notar nach deutschem oder österreichischen Verständnis) beglaubigt wurde, geht der vereinbarte Eigentumsanteil vom Grantor auf den Grantee über. Im Zuge dessen verzichtet der Grantor auf jegliche Eigentumsrechte bezogen auf den übertragenen Anteil, sog. Verzichtserklärung (to quit = aufgeben; claim = Recht, Anspruch).

Im Gegensatz zu den meisten anderen Eigentumsurkunden liegt der Quit Claim Deed in der Regel kein Kaufvertrag zugrunde. Zeigen sich später Mängel oder stellt sich heraus, dass sogar die Eigentumslage zweifelhaft ist, hat der Erwerber weder Gewährleistungsrechte noch irgendwelche Garantien. Deutlicher: Der Grantor garantiert dem Grantee nicht, dass er tatsächlich Rechtsinhaber der US-Immobilie wird. Der Verkäufer haftet nicht einmal für die Rechtsmängel, die er selbst verursacht hat. Der Käufer hat dementsprechend das Haftungsrisiko selbst zu tragen und steht schlechter da als bei der herkömmlichen Eigentumsübertragung. Damit bietet die Quit Claim Deed erheblich weniger Schutz als die (General und Special) Warranty Deed.

Hier ein konkretes Beispiel einer Quit Claim Deed, wieder am Beispiel einer Immobilienübertragung in Florida:

Man muss sich also gut überlegen, mit wem man eine solche Übertragung per schlichter „Quit Claim Deed“ vereinbart, um am Ende nicht mit einem wertlosen Dokument da zu stehen. In der Praxis verwendet man Quit Claim Deeds daher meist nur zwischen Ehegatten oder bei Anteilsübertragungen der Eltern an ihre Kinder. Oder wenn Eigentumsanteile zwischen Miteigentümern „umgeschichtet“ werden sollen, d.h. wenn jemand, der bisher bereits Miteigentümer eines Grundstück ist, weitere Anteile an diesem Grundstück auf andere Miteigentümer übertragen will.

Falls Sie ein Rechtsproblem in Amerika haben und einen Attorney at Law benötigen, fragen Sie uns gerne.

– – – –

Das deutsch-britische Anwaltsteam der Kanzlei Graf & Partner löst seit 2003 deutsch-britische und deutsch-amerikanische Rechtsfragen. Die Prozessabteilung GP Chambers berät und vertritt deutsche, britische und US-amerikanische Unternehmen in Arbitrationverfahren wie in Gerichtsprozessen.

Infos zu US-amerikanischen Rechtsfragen, Vertragsgestaltung US-Style und Abwicklung deutsch-amerikanischer Erbfälle in diesen Posts:

-

Immobilienkauf in USA: Strandhaus in Malibu? So geht’s

-

Immobilienerwerb in den USA: Gibt es Beschränkungen für Ausländer?

-

See you in Court: Nicht von US-Anwälten einschüchtern lassen

-

Erbschaft aus USA: Was nun?

-

Die Erbtante in USA – es gibt sie doch!

-

Der Verstorbene hatte Bankkonten oder Aktien in USA: Eigener US-Erbschein nötig?

-

Haftungsfalle für Erbrechtsanwälte: In USA und GB gibt es keine transmortale Vollmacht

-

Das US-Erbrecht kennt keine Pflichtteilsanspruch? Blödsinn

-

Berufsrecht für US-amerikanische Rechtsanwälte

-

Wie im Hollywood-Spielfilm: “You have been served!” (Zustellung in UK und USA)

.

Oder geben Sie Ihren Suchbegriff im Suchfeld rechts oben ein. In unseren Blogs finden sich noch hunderte weiterer Beiträge unserer Experten zu deutsch-britischem und deutsch-amerikanischem Recht.

[…] ← Previous Next → […]