Musterformulierung für Anrechnungsklausel in englischem Testament

In der Regel wollen Eltern ihre Kinder bei Schenkungen und Erbschaft gleich behandeln. Deshalb stellt sich (in Deutschland wie in England) manchmal die Frage, ob sich eines von mehreren Kindern eine lebzeitige Schenkung, die es von einem Elternteil erhalten hat, auf den späteren Erbteil anrechnen lassen muss. Ob diese Vorabschenkung also vom späteren Erbe abgezogen wird.

In Deutschland gibt es für solche Fälle die Auslegungsregel des § 2050 BGB. Hiernach besteht unter Geschwistern eine solche Ausgleichspflicht von Vorabempfängen, es sei denn, der Schenker hat „bei der Zuwendung etwas anderes angeordnet“. Wichtig: Der Paragraph gilt nur bei gesetzlicher Erbfolge. Hat der Schenker also ein Testament erstellt und steht in diesem Testament keine Anrechnung, dann hat der Beschenkte Glück gehabt und erhält das Geschenk ohne Anrechnung, also zusätzlich zu seinem vollen Erbteil.

Wie ist es nun im englischen Erbrecht?

Hier gibt es keine gesetzliche Auslegungsregel. Es empfiehlt sich also, dass ein Testamentsersteller (Testator) in seinem Last Will ausdrücklich regelt, wie solche lebzeitigen Schenkungen (lifetime gifts) behandelt werden sollen, damit es später nicht zu einer (in England extrem teuren) gerichtlichen Auseinandersetzung kommt.

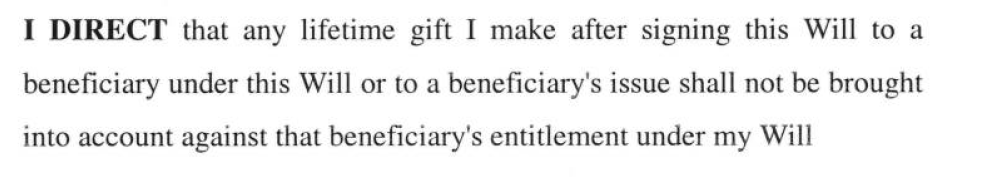

Hier eine typische Formulierung für eine derartige Anrechnungsklausel in einem englischen Testament:

Je nach Wunsch des Erblassers enthält die Klausel dann das Wörtchen „not“ oder eben nicht.

Je nach Wunsch des Erblassers enthält die Klausel dann das Wörtchen „not“ oder eben nicht.

Weitere allgemeine Informationen zu Erbrecht, Nachlassabwicklung und Erbschaftsteuer in Deutschland, UK und anderen Commonwealth Ländern:

- Erbrecht und Testament in England: die Basics

- Testament und Erbrecht in Schottland

- Checkliste für Nachlassabwicklung in England & Wales

- Achtung: In Schottland gelten andere Regeln

- und in Irland sowieso

- Erbschaftssteuer in England: Steuersätze, Freibeträge, Anrechnung

- Anrechnung von Erbschaftssteuer zwischen Deutschland und England

- Was ist eine “Deed of Variation” im englischen Erbrecht?

- Erbfall in England: Wie beschränkt man die Haftung des Nachlassabwicklers?

- Haftungsfalle für Erbrechtsanwälte: In USA und GB gibt es keine transmortale Vollmacht

- Deutschland oder England: Wo muss das Erbe versteuert werden?

- Wer Bankkonten oder Depots in UK oder auf den Channel Islands erbt

- Der ganz normale Wahnsinn deutsch-britischer Erbfälle

- Internet-Betrugsmasche: ausländische Erbschaft

- Verwandter in England gestorben: Wie erfährt man, was im Testament steht?

Die 2003 gegründete Kanzlei Graf & Partner ist mit ihrer englischspachigen Prozessabteilung (GP Chambers) auf grenzüberschreitende Rechtsfälle spezialisiert, insbesondere auf deutsch-britische und deutsch-amerikanische Wirtschaftsstreitigkeiten, Scheidungen und internationale Erbfälle. Falls Sie bei einer anglo-amerikanischen Rechtsangelegenheit sowie in Erbschaftsteuerfragen Unterstützung benötigen, stehen Ihnen die Anwälte der Kanzlei Graf & Partner mit ihrem internationalen Netzwerk in Europa sowie im außereuropäischen englischsprachigen Rechtsraum gerne zur Verfügung. In UK, Kanada sowie den meisten großen US-Bundesstaaten verfügen wir über gute persönliche Kontakte zu Attorneys-at-Law in mittelgroßen Kanzleien. Wenden Sie sich für eine Terminvereinbarung gerne an die Kanzlei Graf & Partner unter 0941 / 463 7070.

Die 2003 gegründete Kanzlei Graf & Partner ist mit ihrer englischspachigen Prozessabteilung (GP Chambers) auf grenzüberschreitende Rechtsfälle spezialisiert, insbesondere auf deutsch-britische und deutsch-amerikanische Wirtschaftsstreitigkeiten, Scheidungen und internationale Erbfälle. Falls Sie bei einer anglo-amerikanischen Rechtsangelegenheit sowie in Erbschaftsteuerfragen Unterstützung benötigen, stehen Ihnen die Anwälte der Kanzlei Graf & Partner mit ihrem internationalen Netzwerk in Europa sowie im außereuropäischen englischsprachigen Rechtsraum gerne zur Verfügung. In UK, Kanada sowie den meisten großen US-Bundesstaaten verfügen wir über gute persönliche Kontakte zu Attorneys-at-Law in mittelgroßen Kanzleien. Wenden Sie sich für eine Terminvereinbarung gerne an die Kanzlei Graf & Partner unter 0941 / 463 7070.