Verstecken zwecklos

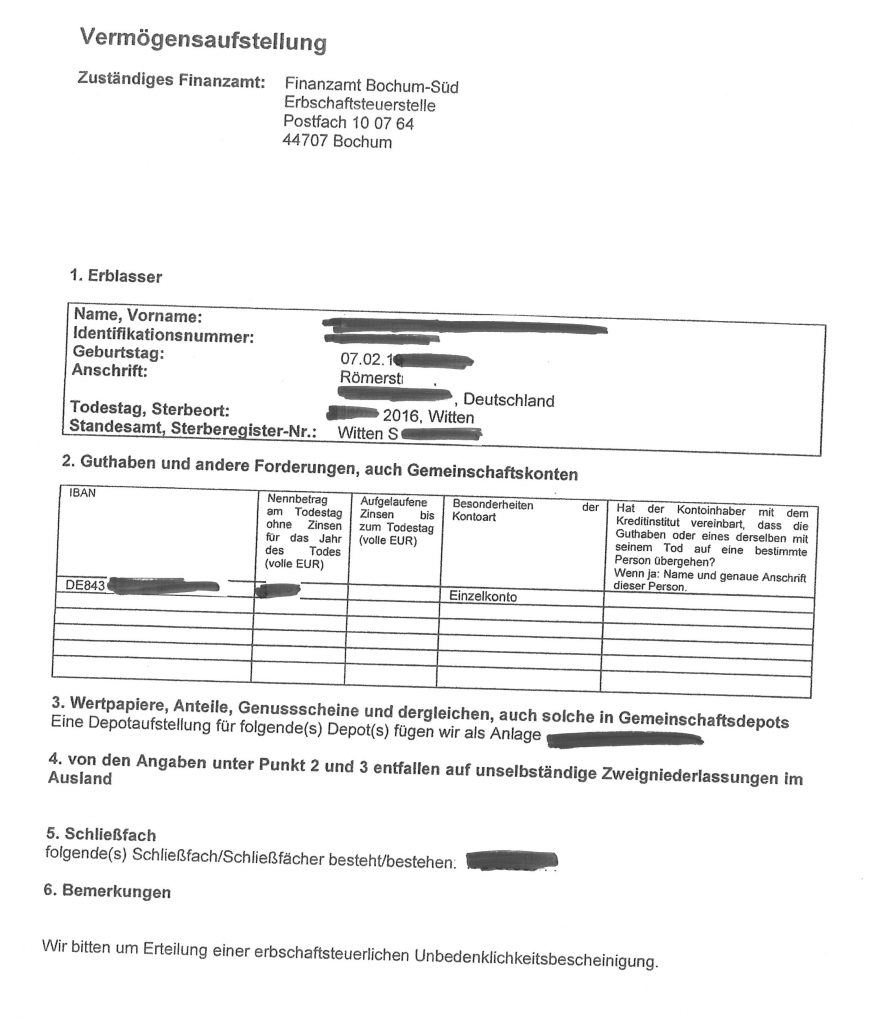

Jede Bank und jede Versicherung teilt beim Tod des Kunden dessen Vermögen automatisch dem deutschen Finanzamt mit. Und so sieht diese Mitteilung aus.

Muss man als Erbe in der deutschen Erbschaftsteuererklärung wirklich jedes Konto, Aktiendepot und Schließfach angeben? Nun, was in Deutschland belegenes Vermögen angeht, so sollte man nicht lange darüber nachdenken: Ja, man muss. Alles andere führt unweigerlich vor den Staatsanwalt, denn das Finanzamt weiß längst, welches Vermögen der Verstorbene bei deutschen Banken, Versicherungen, Investmentfirmen und anderen Finanzdienstleistern hatte. Denn diese Institute sind gemäß § 33 ErbStG verpflichtet, eine Vermögensmitteilung an das deutsche Erbschaftssteuerfinanzamt zu machen. Und so sieht diese Vermögensmitteilung in der Praxis aus:

Beispiel für eine Standard-Vermögensmitteilung einer deutschen Bank an das deutsche Erbschaftsteuerfinanzamt

Wie ist es aber mit Auslandsvermögen?

Kann man wenigstens riskieren, dass man Konten oder Beteiligungen „vergisst“ abzugeben? Oder erfährt das deutsche Finanzamt im Erbfall auch von ausländischen Bankkonten?

Nun, auf keinen Fall sollte man darüber nachdenken, wenn es sich um eine Tochter eines deutschen Finanzinstituts handelt. Die sind nämlich ebenso zur Offenlegung verpflichtet. Erst kürzlich hat der Europäische Gerichtshof entschieden, dass § 33 ERbStG mit EU-Recht vereinbar ist (C-522/14 vom 14. April 2016). In anderen Ländern, insbesondere in Österreich und im Vereinigten Königreich (UK), gibt es vergleichbare Pflichten nicht, in den Steueroasen Jersey, Guernsey, Cayman Islands etc natürlich ohnehin nicht. Trotzdem ist es für Erben extrem riskant, Auslandsvermögen nicht anzugeben. Denn irgendwann will man ja darauf zugreifen, es also verwenden oder nach Deutschland einführen. Wird es später „gehoben“ und wird der deutsche Fiskus darauf aufmerksam, kann den Erben eine hohe Steuernachzahlung sowie ein Strafverfahren wegen Steuerhinterziehung blühen. Weitere Infos zur internationalen Besteuerung von Erbschaften hier.

– – – –

Weitere allgemeine Informationen zu Erbrecht, Nachlassabwicklung und Erbschaftsteuer in Deutschland, UK und USA siehe:

- Erbschaft aus USA: Was nun?

- Erbrecht und Testament in England: die Basics

- Testament und Erbrecht in Schottland

- Checkliste für Nachlassabwicklung in England & Wales

- Achtung: In Schottland gelten andere Regeln

- und in Irland sowieso

- Schottland ist nicht England: Vorsicht im Familien und Erbrecht

- Erbschaftssteuer in England: Steuersätze, Freibeträge, Anrechnung

- Anrechnung von Erbschaftssteuer zwischen Deutschland und England

- Was ist eine “Deed of Variation” im englischen Erbrecht?

- Erbfall in England: Wie beschränkt man die Haftung des Nachlassabwicklers?

- Haftungsfalle für Erbrechtsanwälte: In USA und GB gibt es keine transmortale Vollmacht

- Deutschland oder England: Wo muss das Erbe versteuert werden?

- Wer Bankkonten oder Depots in UK oder auf den Channel Islands erbt

- Der ganz normale Wahnsinn deutsch-britischer Erbfälle

- Internet-Betrugsmasche: ausländische Erbschaft

- Erbfälle mit Bezug zu Australien

- Verwandter in England gestorben: Wie erfährt man, was im Testament steht?

– – – – –

Die 2003 gegründete Kanzlei Graf & Partner ist mit ihrer englischspachigen Prozessabteilung (GP Chambers) auf grenzüberschreitende Rechtsfälle spezialisiert, insbesondere auf deutsch-britische und deutsch-amerikanische Wirtschaftsstreitigkeiten, Scheidungen und internationale Erbfälle. Falls Sie bei einer anglo-amerikanischen Rechtsangelegenheit Unterstützung benötigen, stehen Ihnen die Anwälte der Kanzlei Graf & Partner mit ihrem internationalen Netzwerk gerne zur Verfügung. In den meisten großen US-Bundesstaaten verfügen wir über gute persönliche Kontakte zu Attorneys-at-Law in mittelgroßen Kanzleien. Ihr Ansprechpartner in Deutschland ist Bernhard Schmeilzl, Rechtsanwalt & Master of Laws (Leicester, England), Telefon +49 (0) 941 – 463 7070.