Was ist in England diese „TIN“ nach der deutsche Banken immer fragen?

Ohne Überprüfung der Identität von Kunden („Know your client procedure“, abgekürzt „KYC“) geht heutzutage bei Banken nichts mehr. Dazu gehört neben einer beglaubigten Kopie des Passes oder eines anderen Ausweises in der Regel auch die Frage nach der persönlichen Steuer-Identifikations-Nummer (nicht zu verwechseln mit der Einkommensteuernummer). Deutsche Banken verlangen bei ausländischen Kunden und – für unsere auf Erbrecht spezialisierte Kanzlei besonders praxisrelevant – bei Erben im Ausland, in den Formularen meist eine „TIN“, fragen also nach der „Taxpayer Identification Number“.

Bei britischen Kunden einer deutschen Bank oder bei in Großbritannien wohnenden Erben deutscher Bankkonten oder Aktiendepots stellt sich die Frage, was diese „TIN“ konkret sein soll, denn dieser Begriff „Tax Identifikation Number“ existiert in UK so nicht.

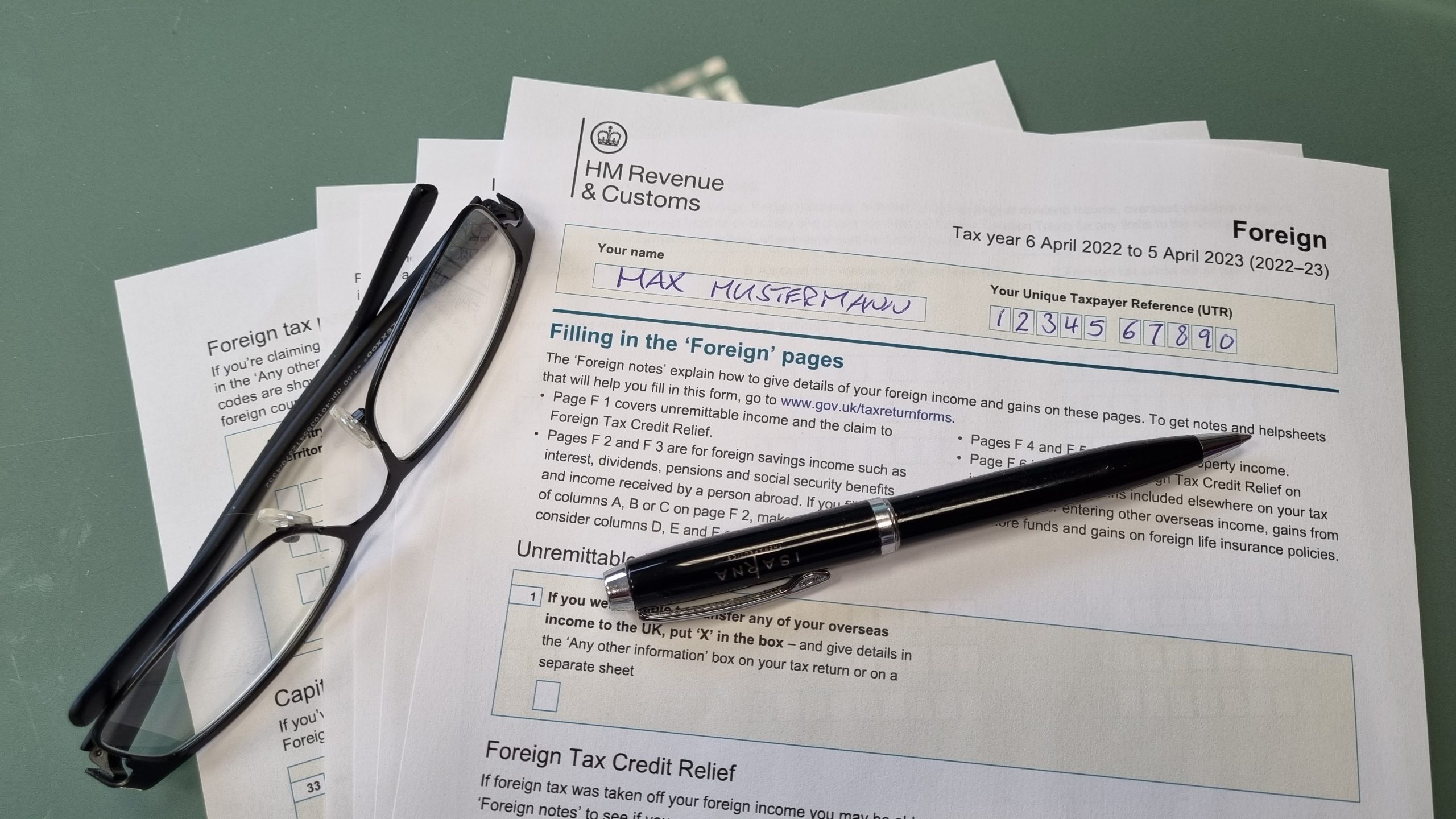

Das britische Finanzamt HMRC (His Majesty’s Revenue and Customs) vergibt stattdessen zwei verschiedene Identifikationsnummern, umgangsprachlich „Tax Reference“ genannt:

National Insurance Number

Die National Insurance Number, abgekürzt „NIN“ oder manchmal auch „NINO“ erhält jeder britische Steuerzahler automatisch, meist zum 16. Geburtstag. Die NIN entspricht der deutschen „steuerlichen Identifikationsnummer“, die von den deutschen Steuerbehörden jedem neuen Steuerbürger sogar gleich nach der Geburt zugeschickt wird und die sich – wie die britische NIN – ein Leben lang nicht ändert (mehr zur 11-stelligen steuerlichen ID-Nummer hier).

Die britische NIN besteht aus Buchstaben und Zahlen, meist in dieser Kombination: XY 12 34 56 Z. Mehr zur NIN hier. In Erbfällen findet man die NIN des Verstorbenen in jeder offiziellen Korrespondenz mit dem britischen Finanzamt HMRC (Steuerbescheide, Mahnungen, etc.).

Unique Taxpayer Reference

Nicht identisch mit der NIN ist die UTR, die Unique Taxpayer Reference. Diese erhält nicht automatisch jeder in UK Steuerpflichtige, sondern HMRC vergibt diese UTR, eine zehnstellige Ziffer, nur bei Bedarf und auf Antrag, etwa wenn man Einkommensteuerveranlagung per „self assessment“ wählt oder wenn man in UK eine Limited Company gründen will. Mehr dazu hier.

Da auch die UTR, wie der Name schon sagt, einer einzigen Person zugeordnet ist und nicht doppelt vergeben wird, erfüllt auch diese UTR die Voraussetzungen einer TIN.

Praxisprobleme des Identitätsnachweises

Ob das jede deutsche Bank und Sparkasse auch weiß, steht auf einem anderen Blatt. In der Praxis sind solche Identitätsnachweise gegenüber deutschen Banken nämlich oft mühsam zu erbringen. Viele deutsche Kreditinstitute sind hier extrem unflexibel und verlangen, dass der Erbe in Großbritannien zum Beispiel seine Unterschrift durch einen deutschen (!) Anwalt oder deutschen (!) Notar beglaubigen lässt. Naturgemäß wird der Erbe in UK aber keinen deutschen Notar finden, diese üben nämlich hoheitliche Tätigkeit aus, was sie nur in Deutschland tun dürfen. Einen deutschen Anwalt mit aktiver Zulassung (das verlangt die Deutsche Bank) wird man in UK auch nur mit großen Mühen finden, und wenn, dann ist es meist ein Wirtschaftsanwalt in einer Top-Kanzlei, der nur darauf gewartet hat, für 10 Pfund Honorar die Unterschrift von Jane Smith aus Littleville zu beglaubigen.

Die Beglaubigung durch einen Mitarbeiter einer (anderen) Bank (z.B. Lloyds, Barclays etc.) wird zwar von deutschen Banken prinzipiell anerkannt, aber nur innerhalb der EU. Auch dieser Weg klappt also seit Brexit in UK nicht mehr, unabhängig davon, dass auch vor Brexit der Schaltermitarbeiter von Barclays nur mit Mühe dazu gebracht werden konnte, die Unterschrift auf einem deutschen ID-Formular zu beglaubigen.

Beglaubigungen durch englische Anwälte (Solicitors) oder englische Notare lehnen viele deutsche Banken (z.B. Postbank, Deutsche Bank und viele andere) zum Entsetzen dieser Berufsgruppen als „zu unsicher“ ab, selbst wenn der englische Notar zusätzlich eine Apostille anbringen lässt. Aus meiner Sicht absolut indiskutabel, dass die Beglaubigung durch irgendeinen Schaltermitarbeiter der XYZ-Bank in Italien, Holland oder Griechenland anerkannt wird (übrigens ohne dass in Deutschland irgendwer dessen Identität nachprüft), die Unterschriftsbeglaubigung durch einen von der englischen Anwaltskammer (SRA) streng regulierten englischen Solicitor aber nicht.

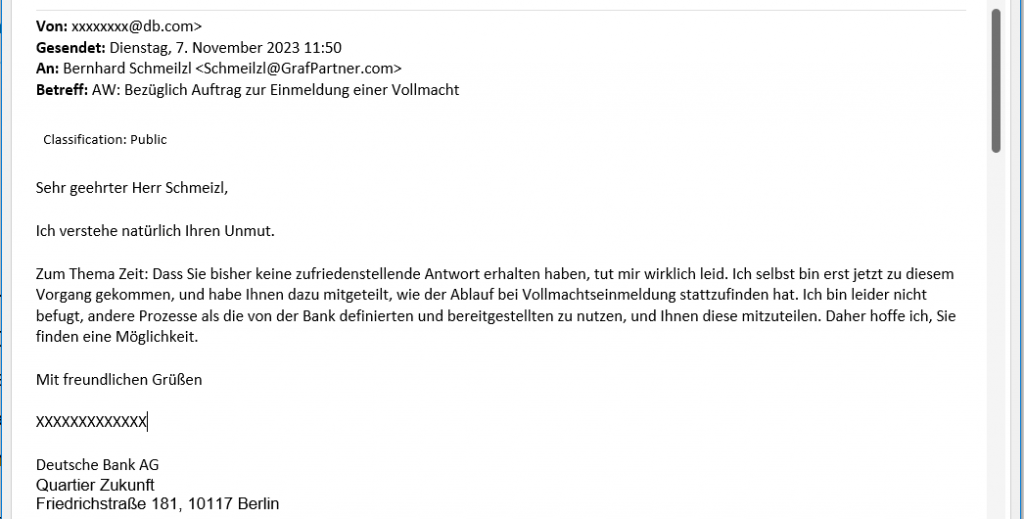

Aber was reg ich mich auf? Es kostet nur wertvolle Zeit, wenn man mit den deutschen Banken hierüber diskutieren will. Bei meinem letzten Versuch, gegenüber der Deutschen Bank AG mit gesundem Menschenverstand zu argumentieren, erhielt ich – sechs Monate später – vom Service Center mit der vielversprechenden Adresse „Quartier Zukunft“ diese – fast schon rührend inkompetente – Mail:

Anders formuliert lautet die Antwort der Bank also: Es ist wie es ist. Dass Ihre 80-jährige Mandantin in der englischen Provinz keine 500 Kilometer nach London zur deutschen Botschaft reisen will ist uns wurscht. Löst das Problem selber!

Umso amüsanter, dass am Ende der E-Mail dann die Aufforderung zu finden ist, ich möge über einen Link mitteilen, wie ich den Kundenkontakt fand und ob mir weitergeholfen wurde.

Well…, ich hab mir die Bewertung verkniffen.

Zurück zur Problemlösung:

Will der Erbe also nicht für eine simple Unterschriftsbeglaubigung nach Deutschland reisen, hat er – zum Beispiel bei der diesbezüglich besonders sturen Deutsche Bank AG – die Wahl zwischen deutscher Botschaft in London (Konsularbeamter) oder einem Termin bei der einzigen Deutsche Bank Niederlassung in ganz UK, nämlich London, die aber natürlich Big Business machen will und gar nicht auf solchen kleinen Parteiverkehr ausgelegt ist und daher wenig Begeisterung zeigt, Kunden für eine solche Unterschriftsbeglaubigung zu empfangen.

Viele Banken, künftig hoffentlich auch die Deutsche Bank, führen nach und nach ein Online-Identifikationsverfahren ein, bei dem man sein Gesicht und seinen Pass per App in eine Kamera hält und mit etwas Glück von der App mit einem grünen Haken belohnt wird.

Da unsere Kanzlei aber häufig mit hochbetagten Mandanten zu tun hat, die oft auch kein Deutsch sprechen, bleibt es manchmal schwierig.

Der Experte für deutsche und internationale Erbfälle

Die Kanzlei Graf & Partner, speziell Gründungspartner Bernhard Schmeilzl, ist seit 2003 auf die Abwicklung deutsch-britischer Erbfälle spezialisiert. Rechtsanwalt Schmeilzl hat mindestens 1.000 internationale Erbfälle abgewickelt, inklusive Erbschaftsteuer, und war in gut 50% dieser Nachlassabwicklungen selbst als Executor oder Administrator tätig.

Weitere Informationen zu grenzüberschreitenden Erbfällen, insbesondere zur Abwicklung deutsch-englischer Erbfälle, finden Sie hier:

Weitere Informationen zu Erbfällen mit Bezug zu England und USA

Auf diesem Blog erklären wir in vielen Beiträgen das englische und US-amerikanische Erbrecht, die jeweiligen Erbschaftsteuern, warum in UK/USA zwingend immer ein Nachlassabwickler nötig ist und wie man das englische bzw. amerikanische Nachlasszeugnis beantragt: Liste der Beiträge hier

Auf unserer weiteren Website www.erbschaft-in-england.de haben wir eine ausführliche Checkliste zusammengestellt, die auf vier Seiten die wichtigsten To Do’s auflistet und erklärt (PDF-Download hier).